Embraer divulga os resultados do 3º trimestre de 2018

E190-E2

DESTAQUES

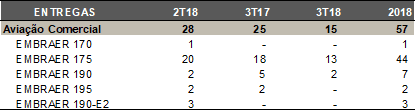

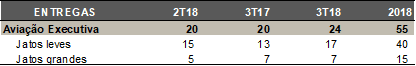

- No 3º trimestre de 2018 (3T18), a Embraer entregou 15 jatos comerciais e 24 executivos (17 leves e sete grandes), comparado aos 25 jatos comerciais e 20 executivos (13 leves e sete grandes) do 3T17;

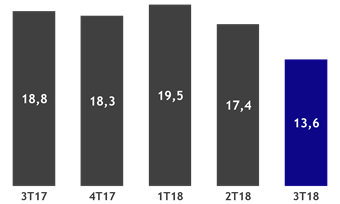

- No 3T18, a carteira de pedidos firmes (backlog) da Companhia fechou em US$ 13,6 bilhões;

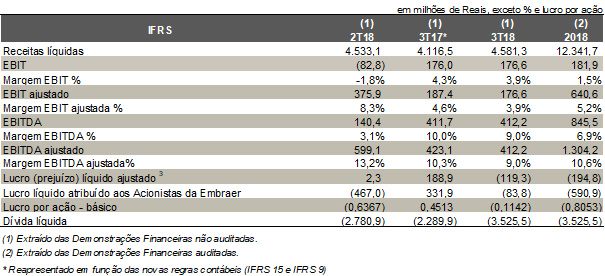

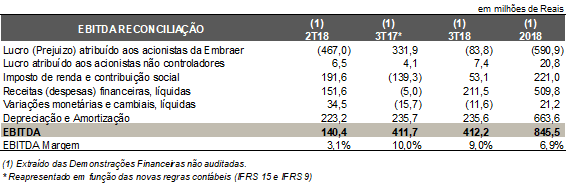

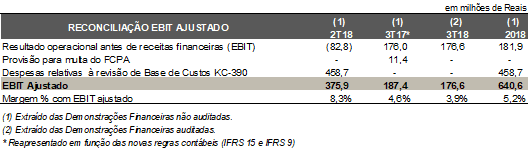

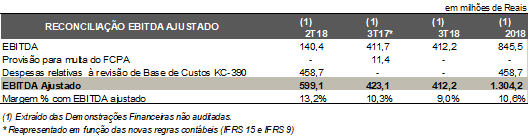

- No trimestre, o EBIT[1] e EBITDA² foram de R$ 176,6 milhões e R$ 412,2 milhões, respectivamente, levando a margens de 3,9% e 9,0%. No acumulado do ano, o EBIT e o EBITDA foram de R$ 181,9 milhões e R$ 845,5 milhões, respectivamente e inclui o impacto negativo de um item especial, não recorrente de R$ 458,7 milhões no 2T18, referente a um aumento de custos no contrato de desenvolvimento do KC-390, em decorrência do incidente com o protótipo 001 ocorrido em maio;

- O EBIT e o EBITDA ajustados nos nove primeiros meses do ano (9M18) foram de R$ 640,6 milhões e R$ 1.304,2 milhões, respectivamente e excluem o item especial referente ao KC-390. Nesse mesmo período, as margens EBIT e EBITDA ajustadas foram de 5,2% e 10,6%, respectivamente, dentro das estimativas da Embraer para 2018 de margens ajustadas EBIT entre 5% e 6% e EBITDA entre 10% e 11%;

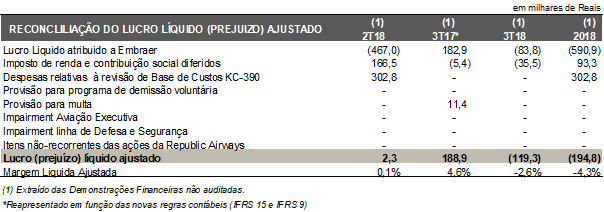

- No 3T18, a Embraer apresentou Prejuízo líquido de R$ 83,8 milhões e Prejuízo por ação de R$ 0,1142. O Prejuízo líquido ajustado (excluindo-se impostos diferidos, contribuições sociais e itens especiais) foi de R$ 119,3 milhões e o Prejuízo por ação ajustado ficou em R$ 0,1626;

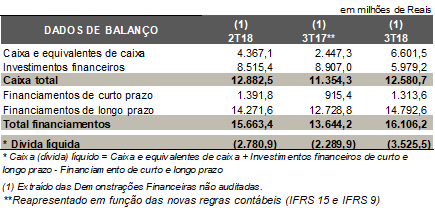

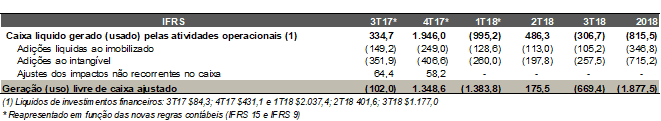

- A Embraer teve um uso livre de caixa ajustado de R$ 669,4 milhões durante o 3T18 e terminou o trimestre com uma posição total de caixa de R$ 12.580,7 milhões, com uma dívida de R$ 16.106,2 milhões, resultando em uma dívida líquida de R$ 3.525,5 milhões;

- A Companhia reafirma todas as suas estimativas financeiras e de entregas para 2018, que não incluem o impacto não recorrente da revisão de base de custos do KC-390, ocorrida no 2T18.

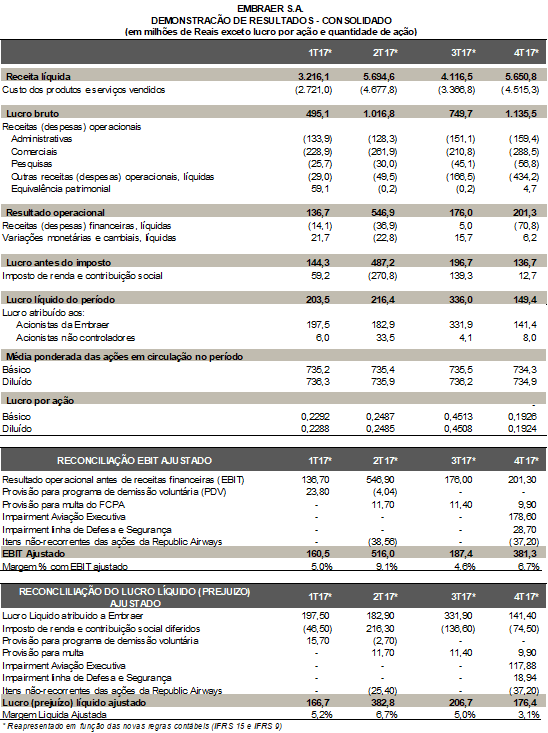

PRINCIPAIS INDICADORES FINANCEIROS

São Paulo, SP, 30 de outubro de 2018 – (B3: EMBR3, NYSE: ERJ) As informações operacionais e financeiras da Empresa, exceto quando de outra forma indicadas, são apresentadas com base em números consolidados de acordo com as normas contábeis IFRS (International Financial Reporting Standards) e em Reais. Os dados financeiros trimestrais são derivados de demonstrações financeiras não auditadas, enquanto os dados anuais são auditados, exceto quando de outra forma indicado.

É importante mencionar que, na comparação entre o 3T18 e o 3T17 a variação cambial ocorrida no período, em que o Dólar norte-americano teve uma apreciação de 26% em relação ao Real brasileiro, afetou positivamente diversas contas e o resultado no 3T18.

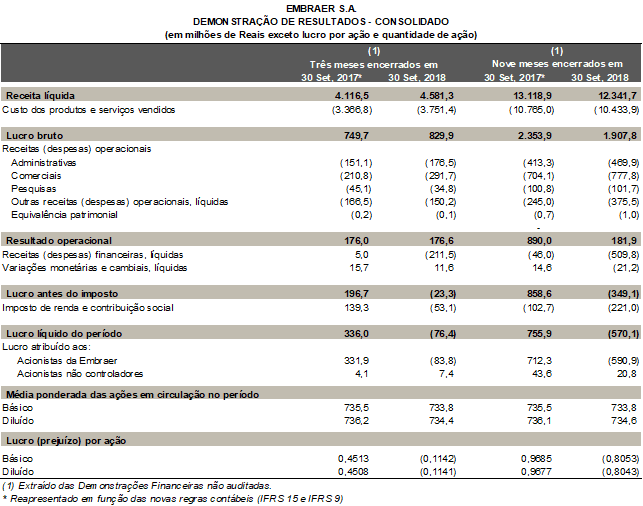

RECEITA LÍQUIDA E MARGEM BRUTA

A Embraer entregou 15 aeronaves comerciais e 24 executivas (17 jatos leves e sete jatos grandes) no 3T18, para um total acumulado de 39 aeronaves entregues no trimestre. Isso se compara a um total de 45 aeronaves entregues no 3T17, das quais 25 foram comerciais e 20 executivas (13 jatos leves e sete jatos grandes). Durante os 9M18 a Companhia entregou 57 jatos comerciais e 55 executivos (40 leves e 15 grandes), comparados ao mesmo período de 2017 quando foram entregues 78 jatos comerciais e 59 executivos (40 leves e 19 grandes). A Embraer mantém sua previsão de entregar, no ano, de 85 a 95 jatos comerciais e de 105 a 125 jatos executivos (70 a 80 jatos leves e 35 a 45 jatos grandes). A Companhia espera que as entregas dos segmentos de Aviação Comercial e Aviação Executiva aumentem significantemente ao longo do 4T18.

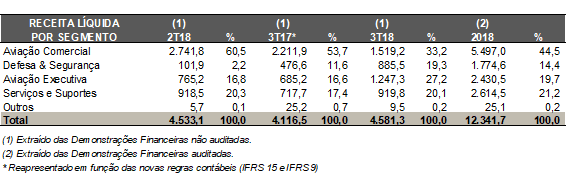

No 3T18, a Receita líquida foi de R$ 4.581,3 milhões, apresentando 11% de crescimento em relação ao 3T17 apesar de um menor número de entregas nos segmentos de Aviação Comercial. Parte desse crescimento está atrelado ao melhor desempenho dos outros segmentos de negócio, onde tivemos crescimento das entregas na Aviação Executiva, crescimento da receita de Defesa & Segurança e de Serviços & Suporte mas parte também está relacionada à variação cambial ocorrida no período, conforme descrito anteriormente. Nos 9M18, a receita líquida da Embraer foi de R$ 12.341,7 milhões, comparada aos R$ 13.118,9 milhões do 9M17.

A Margem bruta consolidada foi de 18,1% no 3T18 e se manteve estável em relação aos 18,2% do 3T17. Nos 9M18, a Margem bruta consolidada foi de 15,5% comparada aos 17,9%, dos 9M17, impactada principalmente pela queda da Margem bruta nos segmentos de Aviação Comercial e de Defesa & Segurança, que foram parcialmente compensadas pela expansão no segmento de Aviação Executiva.

RESULTADO OPERACIONAL E MARGEM OPERACIONAL

O Resultado operacional (EBIT) e a Margem operacional no 3T18 foram de R$ 176,6 milhões e 3,9%, respectivamente e permaneceram praticamente estáveis em relação aos R$ 176,0 milhões e os 4,3% reportados no 3T17. No 3T18, o EBIT e o EBITDA não tiveram qualquer influência de itens especiais, o que por sua vez ocorreu no 3T17 que sofreu um impacto negativo de R$ 11,4 milhões referentes aos impostos sobre as remessas executadas para pagamentos no exterior, após a finalização da investigação do FCPA. Excluindo-se esse item especial, no 3T17 o EBIT ajustado foi de R$ 187,4 milhões e a Margem EBIT ajustada foi de 4,6%.

Nos 9M18, o EBIT e a margem EBIT foram de R$ 181,9 milhões e 1,5%, respectivamente, comparados ao EBIT de R$ 859,6 milhões e à margem EBIT de 6,6% do 9M17. É importante ressaltar que na comparação entre os anos, nos 9M18, o EBIT teve um impacto negativo não recorrente de R$ 458,7 milhões relacionados à revisão de base de custos do KC-390, ocorrida no 2T18 em decorrência do incidente com o protótipo 001 ocorrido em maio. Nos 9M17, o EBIT foi negativamente impactado por R$ 4,3 milhões de itens especiais. Excluindo-se esses valores, nos 9M18 o EBIT e a Margem EBIT ajustados foram de R$ 640,6 milhões e 5,2%, respectivamente, e nos 9M17 foram de R$ 863,9 milhões e 6,6%, respectivamente. A queda no acumulado de 2018 quando comparado ao acumulado de 2017 se dá principalmente pelo menor número de entregas na Aviação Comercial, conforme já mencionado anteriormente.

As despesas administrativas totalizaram R$ 176,5 milhões no 3T18, representando crescimento em relação aos R$ 151,1 milhões relatados no 3T17, e subiram de R$ 413,3 milhões nos 9M17 para R$ 469,9 milhões nos 9M18. As despesas comerciais cresceram de R$ 210,8 milhões no 3T17 para R$ 291,7 milhões no 3T18 e no acumulado anual, saíram de R$ 704,1 milhões para R$ 777,8 milhões nos 9M18. A variação cambial ocorrida no período foi o principal contribuinte para esse aumento. As despesas com Pesquisa caíram de R$ 45,1 milhões no 3T17 para R$ 34,8 milhões do 3T18. Nos 9M18 essa mesma despesa foi de R$ 101,7 milhões e ficou estável em relação aos R$ 100,8 milhões incorridos nos 9M17, porém dentro da estimativa anual da Companhia de US$ 50 milhões.

A conta Outras receitas (despesas) operacionais líquidas apresentou despesa de R$ 150,2 milhões no 3T18, comparada a uma despesa de R$ 166,5 milhões no 3T17 que incluía o impacto líquido negativo de R$ 4,3 milhões referente aos itens especiais, conforme mencionado anteriormente, sem o qual essa conta seria uma despesa de R$ 162,2 milhões. Esse crescimento ocorreu principalmente em função da variação cambial. Nos 9M18, Outras receitas (despesas) operacionais líquidas, apresentaram despesas de R$ 375,5 milhões em comparação à despesa de R$ 245,0 milhões nos 9M17. Ajustando-se para os itens especiais registrados nesta linha, nos 9M17 a Embraer apresentou despesa de R$ 240,7 milhões em comparação à despesa de R$ 375,5 milhões nos 9M18. A principal razão para esse aumento é devido ao aumento de impostos sobre remessas, relacionado às nossas operações de aeronaves usadas, assim como o aumento de despesas com o impairments de aeronaves usadas e com serviços de consultoria.

RESULTADO LÍQUIDO

No 3T18, a Embraer apresentou Prejuízo líquido de R$ 83,8 milhões e Prejuízo por ação de R$ 0,1142. Isso se compara, no 3T17, com o Lucro líquido de R$ 331,9 milhões e com o Lucro por ação de R$ 0,4513. Nos 9M18, o Prejuízo líquido foi de R$ 590,9 milhões e Prejuízo por ação de R$ 0,8053.

O Lucro líquido ajustado, excluindo Imposto de renda e contribuição social diferidos e também o impacto líquido, após imposto do item especial não recorrente descrito anteriormente, foi de R$ 119,3 milhões no 3T18, comparado ao Lucro líquido ajustado de R$ 188,9 milhões no 3T17. O Prejuízo por ação excluindo-se esses mesmos itens foi de R$ 0,1626 no 3T18, comparado ao Lucro por ação de R$ 0,2568 do 3T17. Nos 9M18, o Prejuízo líquido ajustado foi de R$ 194,8 milhões, comparado ao Lucro líquido ajustado de R$ 771,9 milhões nos 9M17. O Prejuízo por ação ajustado foi de R$ 0,2655 nos 9M18, comparado ao Lucro por ação ajustado de R$ 1,0495 nos 9M17.

O lucro (prejuízo) líquido e o lucro (prejuízo) líquido ajustado nos 9M18 foram negativamente impactados por menores resultados operacionais, além de maiores despesas financeiras líquidas e perdas cambiais líquidas. O crescimento das despesas financeiras líquidas se deve em grande parte pela atual posição de dívida líquida e à menor receita financeira de nosso caixa e equivalentes, enquanto que as perdas cambiais estão associadas à desvalorização do real em relação ao dólar norte-americano desde o início de 2018. A Embraer antecipa que algumas dessas perdas cambiais podem se reverter até o final do ano.

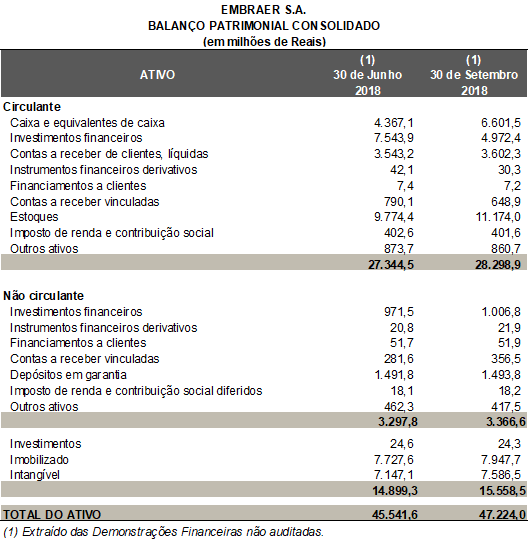

ATIVOS E PASSIVOS MONETÁRIOS E ANÁLISE DE LIQUIDEZ

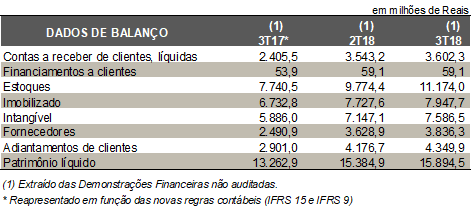

A Companhia encerrou o 3T18 com uma posição de Dívida líquida de R$ 3.525,5 milhões, representando um aumento em relação à Dívida líquida de R$ 2.780,9 milhões ao final do 2T18, principalmente em função do fluxo de caixa negativo durante o trimestre. No final do trimestre, a Companhia possuía um Total de financiamentos da ordem de R$ 16.106,2 milhões, aumento de R$ 442,8 milhões em relação ao final do 2T18, principalmente em função da variação cambial do período.

No 3T18, a Companhia apresentou um Uso livre de caixa ajustado de R$ 669,4 milhões, comparado ao Uso livre de caixa ajustado de R$ 102,0 milhões no 3T17. Isso se deve em grande parte ao Caixa líquido usado pelas atividades operacionais (líquido de investimentos financeiros e ajustado pelos impactos não recorrentes no caixa) de R$ 306,7 milhões no 3T18, em comparação aos R$ 334,7 milhões gerados no 3T17. Os principais fatores que explicam um maior Uso livre de caixa no 3T18 incluem o impacto no capital de giro, principalmente pelos estoques mais altos e o Prejuízo líquido reportado no 3T18. Nos 9M18, a Companhia apresentou um Uso livre de caixa ajustado de R$ 1.877,5 milhões, comparado ao Uso livre de caixa ajustado de R$ 9,4 milhões nos 9M17. A Companhia espera gerar um fluxo de caixa livre significativo no 4T18, impulsionado por um maior volume de entrega de aeronaves. A Embraer mantém sua projeção de ter um Uso livre de caixa ajustado de US$ 100 milhões ou menos em 2018, já que espera um crescimento significativo de entregas no último trimestre desse ano.

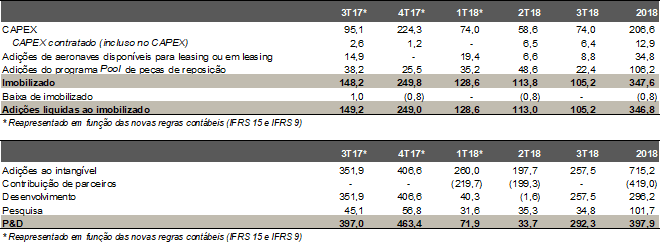

As Adições líquidas ao imobilizado totalizaram R$ 105,2 milhões no 3T18 e R$ 149,2 milhões no 3T17. Desse total, no 3T18, o CAPEX representou R$ 74,0 milhões, as Adições de aeronaves disponíveis para leasing ou em leasing foram de R$ 8,8 milhões e as Adições ao programa Pool de peças de reposição foram de R$ 22,4 milhões. Nos 9M18, o CAPEX foi de R$ 206,6 milhões, comparado aos R$ 353,8 milhões dos 9M17. A Companhia espera que o investimento em CAPEX deve terminar 2018 abaixo de sua estimativa de US$ 200 milhões para 2018, entretanto esse menor investimento em CAPEX não impacta negativamente os projetos em andamento na Empresa.

As Adições ao intangível no 3T18 foram de R$ 257,5 milhões e estão relacionadas a todos os investimentos em desenvolvimento de produtos, principalmente do programa dos E-Jets E2, no segmento de Aviação Comercial, que evoluiu conforme planejado. Os investimentos em desenvolvimento, líquidos da Contribuição de parceiros foram de R$ 257,5 milhões no 3T18 e nos 9M18, o acumulado líquido dessa conta ficou em R$ 296,2 milhões. A Companhia prevê que esses investimentos líquidos da Contribuição de parceiros deverão aumentar no 4T18, porém deverão ficar abaixo de sua estimativa anual de US$ 300 milhões.

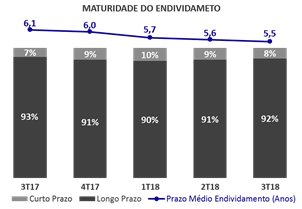

No 3T18, o endividamento da Empresa teve crescimento de R$ 442,8 milhões em relação ao final do 2T18 e totalizou R$ 16.106,2 milhões. A dívida de longo prazo totalizou R$ 14.792,6 milhões, enquanto a dívida de curto prazo foi de R$ 1.313,6 milhões. Considerando o perfil atual da dívida, o prazo médio de endividamento é de 5,5 anos. O custo da dívida em Dólar, ao final do 3T18 ficou estável em 5,27% a.a. e o custo da dívida em Reais também permaneceu estável em 3,45% a.a.

A relação do EBITDA nos últimos 12 meses versus as despesas sobre os juros caiu de 1,76 no 2T18 para 1,36 no 3T18. Ao final do 3T18, 11% da dívida total eram denominadas em Reais.

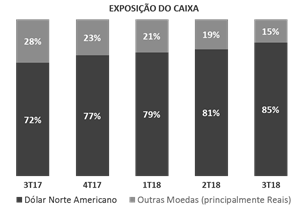

A estratégia de alocação de caixa da Embraer continua sendo uma das principais ferramentas para a mitigação do risco cambial. Ajustando a alocação do caixa em ativos denominados em Reais ou Dólares norte-americanos, a Companhia busca neutralizar sua exposição cambial sobre as contas do balanço. Ao final do 3T18, o caixa alocado em ativos denominados em Dólar Norte-Americano era de 85%.

Complementando sua estratégia de mitigação dos riscos cambiais, a Companhia aderiu a alguns hedges financeiros para reduzir a exposição do seu fluxo de caixa.

Essa exposição ocorre pelo fato de que aproximadamente 10% da Receita líquida da Companhia é denominada em Reais e aproximadamente 20% dos seus custos totais também são denominados em Reais. Ter os custos denominados em Reais superiores às receitas gera tal exposição. Para 2018, cerca de 45% da exposição em Real está protegida, caso o Dólar se desvalorize abaixo de R$ 3,32. Para taxas de câmbio acima deste nível, a Empresa se beneficiará até um limite médio de R$ 3,75 por Dólar. Para 2019, a Embraer já levantou cerca de 90% do seu hedge zero cost collar, com um piso médio de R$ 3,42 e um teto médio de R$ 4,10.

ATIVOS E PASSIVOS OPERACIONAIS

A variação cambial do período teve influência também no aumento das contas do balanço na comparação entre o 2T18 e o 3T18. O investimento em capital de giro durante o 3T18 impactou negativamente a geração de fluxo de caixa livre, impulsionada principalmente pelos níveis mais altos dos Estoques que encerraram o 3T18 em R$ 11.174,0 milhões, comparados aos R$ 9.774,4 milhões ao final do 2T18. Os Estoques da Embraer, geralmente aumentam nos três primeiros trimestres do ano em antecipação aos níveis mais altos de entrega esperados para o quarto trimestre, devido à sazonalidade do negócio. No entanto, os Estoques no final do 3T18 também foram superiores ao nível reportado no final do 3T17 de R$ 7.740,5 milhões, devido a um maior número de entregas programadas para o quarto trimestre deste ano em comparação ao quarto trimestre do ano passado. Durante o 3T18, as Contas a receber de clientes, líquidas, aumentaram R$ 59,1 milhões, encerrando o trimestre em R$ 3.602,3 milhões. A conta Fornecedores foi de R$ 3.628,9 milhões no 2T18 para R$ 3.836,3 milhões no 3T18. Os Financiamentos a clientes e os Adiantamentos de clientes fecharam o 3T18 em R$ 59,1 milhões e R$ 4.349,9 milhões, respectivamente. No 3T18, o Intangível teve crescimento de R$ 439,4 milhões e ficou em R$ 7.586,5 milhões. O Imobilizado encerrou o trimestre em R$ 7.947,7 milhões, ante os R$ 7.727,6 milhões do final do 2T18.

PEDIDOS FIRMES EM CARTEIRA

Considerando-se todas as entregas, bem como os pedidos firmes obtidos durante o período, a carteira de pedidos firmes a entregar (backlog) da Companhia fechou o trimestre em US$ 13,6 bilhões.

RECEITA POR SEGMENTO

No 3T18, o segmento de Aviação Comercial teve participação de 33,2% na Receita líquida da Companhia, acima dos 53,7% do 3T17 em função da queda de 25 para 15 no número de entregas de aeronaves na comparação entre os trimestres. O segmento de Aviação Executiva teve crescimento de participação de 16,6% no 3T17 para 27,2% no 3T18, dado o maior número de entregas na comparação entre os períodos. O segmento de Defesa & Segurança teve 19,3% de participação na receita no 3T18, acima dos 11,6% do 3T17 em função do crescimento de 86% das receitas no período. O segmento de Serviços & Suporte teve crescimento de 28% na receita na comparação entre os trimestres, representando 20,1% de participação na receita líquida da Companhia no 3T18, comparada aos 17,4% de participação no 3T17. Outras receitas representaram 0,2% de participação no 3T18.

AVIAÇÃO COMERCIAL

Durante o 3T18, a Embraer entregou 15 aeronaves comerciais, como segue:

Durante o trimestre foram alcançados marcos importantes no desenvolvimento do programa dos E-Jets E2 foram alcançados. Como parte da campanha de certificação para o E195-E2, a Embraer concluiu com sucesso os testes de “water spray”, realizados em Julho nas dependências da fábrica de Gavião Peixoto. A empenagem horizontal do E175-E2, feita de materiais compósitos, foi concluída em agosto. As certificações do E195-E2 e do E175-E2 são esperadas para 2019 e 2021, respectivamente.

Durante o Farnborough Airshow, em julho a Embraer recebeu um expressivo número de compromissos de vendas para novas aeronaves. Estes somaram 300 aeronaves, avaliadas em US$ 15,3 bilhões se todas as opções e direitos de compra forem exercidos.

A dinamarquesa Nordic Aviation Capital, maior companhia de leasing de aviões regionais do mundo, assinou uma Carta de Intenção para adquirir três E190.

A Azul Linhas Aéreas Brasileiras S.A., que será a primeira operadora do E195-E2, quase dobrou seu pedido para o modelo. A companhia assinou uma Carta de Intenção para 21 E195-E2. Quando esta se converter em um contrato formal, a Azul terá 51 E2.

A Republic Airways, companhia dos EUA, assinou uma Carta de Intenção para adquirir até 200 E-Jets. Quando a carta for convertida em um contrato formal, a companhia terá pedidos firmes para 100 E175, e direitos de compra para 100 E175 adicionais. A empresa ainda tem o direito de converter o pedido para a próxima geração de jatos regionais da Embraer, E175-E2.

Durante o 3T18, a Embraer recebeu a confirmação de alguns compromissos assinados na feira de Farnborough, como segue.

A United Airlines, operadora regional dos Estados Unidos, está adicionando 25 jatos E175 à frota. Esses novos E175 serão configurados com 70 assentos em três classes: United First, Economy Plus e United Economy. O contrato tem um valor de US$ 1,1 bilhão, baseado no preço de lista atual, e as entregas começarão no 2T19.

A Embraer e a operadora suíça Helvetic Airways assinaram um pedido firme de 12 E190-E2. A Helvetic aposentará seus cinco Fokker 100 e substituirá sua frota atual de sete E190 com a nova geração de E-Jets. O pedido firme tem um valor de US$ 730 milhões, baseado nos atuais preços de lista, e foi incluído na carteira de pedidos do 3T18. O contrato também inclui direitos de compra para 12 E190-E2 adicionais, com direitos de conversão para E195-E2, elevando o potencial do pedido para um total de 24 E-Jets E2. Se todos os direitos de compra forem exercidos, o acordo tem um preço de lista de US$ 1,5 bilhão.

A Embraer e a Binter Canárias da Espanha também assinaram um contrato para até cinco E195-E2, dos quais três são pedidos firmes e dois são direitos de compra.

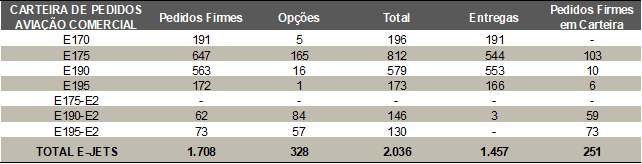

O pedido da companhia regional americana SkyWest para 100 E175-E2 firmes e 100 opções não será mais considerado na carteira de pedidos da Embraer a partir do 3T18.

Ao final do 3T18, a carteira de pedidos (backlog) e entregas da Aviação Comercial era a seguinte:

AVIAÇÃO EXECUTIVA

No 3T18, foram entregues 17 jatos leves e sete jatos grandes, totalizando 24 aeronaves executivas.

Durante o terceiro trimestre de 2018, a Embraer marcou presença no AirVenture de Oshkosh (Experimental Aircraft Association’s AirVenture, em inglês), com a estreia do Phenom 300E e também com o Phenom 100EV, que fez a sua primeira aparição pública em no evento de Oshkosh em 2017. Ambas aeronaves, que entraram em serviço recentemente, foram compradas por novos clientes e também clientes da base Embraer que já possuíam as versões predecessoras, validando os parâmetros chave de projeto dos jatos Phenom: conforto premium, excepcional desempenho e baixo custo operacional

Também no terceiro trimestre:

- A Executive AirShare se tornou o primeiro frotista americano a adicionar à sua frota o jato leve Phenom 300E. A adição desta aeronave tornou a Executive AirShare o primeiro operador comercial de todas as versões dos jatos Phenom. O Phenom 300E entrega desempenho excepcional e aviônicos de nova geração, acompanhados de um projeto de interior revolucionário.

- A Embraer Aviação Executiva entregou o quinto jato Legacy 450 para a AirSprint, Inc., empresa de capital privado que oferece serviços de propriedade compartilhada de jatos, baseada em Calgary, Aberta, no Canadá. A AirSprint começou a operar o seu primeiro Legacy 450 sob leasing em Dezembro de 2016, e desde então recebeu cinco novos jatos Legacy 450, levando a sua frota para seis aviões deste modelo.

- A Embraer China sediou o EEOC (Embraer Executive Operators Conference, em inglês) de 2018 em Tianjin, com a presença de mais de 100 convidados. Os encontros de operadores EEOC têm sido realizados por cinco anos consecutivos com o objetivo de construir uma plataforma de comunicação altamente efetiva entre operadores, fornecedores e a Embraer.

- A Embraer Aviação Executiva participou da recentemente renomeada RUBAE (Russian Business Aviation Exhibition, em inglês) com o jato de cabine média Legacy 500 e com a estreia do Phenom 300E na exposição estática. A feira é realizada em Vnukovo-3, em Moscou, o maior centro de aviação executiva no Leste Europeu.

DEFESA & SEGURANÇA

Durante o 3T18, a campanha de testes em voo para certificação do KC-390 superou a marca de 1.900 horas de voo. O desenvolvimento do programa avançou rumo à Certificação de Tipo da Agência Nacional de Aviação Civil (ANAC). A produção da aeronave, na planta de Gavião Peixoto, avançou com a montagem das aeronaves de 004 a 008.

Com relação aos Programas de Missões Especiais, a Embraer entregou a terceira aeronave Legacy 500 ao Grupo Especial de Inspeção em Voo (GEIV) da Força Aérea Brasileira. A aeronave faz parte do Programa I-X.

No período, foi entregue à Diretoria Aeronáutica (DAerM), da Marinha do Brasil, a quarta aeronave do Programa AF1/1A que tem por objetivo a modernização do seu sistema aviônico.

No terceiro trimestre foram entregues etapas relevantes do projeto Sisfron (Sistema Integrado de Monitoramento de Fronteiras) devido às organizações militares subordinadas ao Comando Militar do Oeste, do Exército Brasileiro, incluindo três centros de comando e controle (CC2) móveis, três módulos de telemática operacional (MTO) para comunicação tática móvel e dois sistemas de Vigilância, Monitoramento e Reconhecimento (SVMR) móveis dotados dos radares SENTIR M20.

SERVIÇOS & SUPORTE

No 3T18, a Embraer Serviços & Suporte e a Sahara Africa Aviation, provedora líder de serviços de aviação, assinaram um contrato plurianual do programa Pool para peças sobressalentes e de apoio a seus dois jatos Embraer ERJ 145 recém-adquiridos. Com sede na África do Sul, a Sahara também possui a maior frota mundial do turboprop Embraer 120 Brasília.

Também nesse mesmo trimestre, a Kenya Airways assinou um contrato de vários anos de adesão ao Programa de Planejamento Colaborativo de Estoques da Embraer (ECIP, na sigla em inglês). No âmbito deste programa, a Embraer assumirá o planejamento e a reposição de uma parte considerável do estoque de peças de reposição dos 15 jatos Embraer E190 operados pela Kenya Airways. O programa faz parte de um conjunto de serviços que a Embraer oferece ou está em desenvolvimento para dar suporte à crescente frota mundial de aeronaves Embraer através da TechCare, a nova plataforma que reúne todo o portfólio de produtos e soluções para entregar a melhor experiência de serviços e suporte.

No mesmo período, a Embraer Serviços & Suporte e a LOT Polish Airlines, companhia aérea nacional da Polônia, líder na Europa Central, assinaram uma extensão do contrato de suporte para atender sua frota de 34 E-Jets. O contrato atenderá a frota atual de 18 jatos E170 e E175s e os 16 jatos E190 e E195 – que incluem os seis E195 adicionais que a LOT arrendou em 2018 da Nordic Aviation Capital (NAC A/S) e que já estão em operação, e quatro novos E190 que a companhia aérea irá operar a partir de janeiro de 2019.

ENTENDIMENTOS COM A BOEING

Em 05 de julho de 2018, a Embraer anunciou que assinou um memorando de entendimento preliminar e não vinculante com a The Boeing Co. (Boeing), por meio do qual as partes estabeleceram as premissas básicas para uma potencial combinação de determinados negócios, que incluirá a criação de uma joint venture (JV) entre a Companhia e a Boeing. A JV consistirá no negócio de Aviação Comercial da Embraer e operações, serviços e capacidades de engenharia relacionados a tal negócio.

Em 31 de julho de 2018, por ocasião da divulgação dos resultados do segundo trimestre, a Embraer anunciou que a Embraer e a Boeing haviam iniciado negociações sobre os documentos finais da transação, que orientariam de forma vinculante a estrutura e os termos financeiros da transação em bases mutuamente satisfatórias.

A Embraer e a Boeing continuam a negociar os documentos finais da transação. No entanto, não há garantia quanto à conclusão dos documentos finais ou a consumação da transação, ou o tempo ou termos destes.

RESULTADOS DE 2017 REFORMULADOS PARA AS NOVAS REGRAS CONTÁBEIS

Algumas informações referentes aos resultados trimestrais foram atualizadas devido a adoção do IFRS 15 (Receita de Contratos com Clientes) e do IFRS 9 (Instrumentos Financeiros) à partir de 1º de janeiro de 2018.

RECONCILIAÇÃO DO IFRS E INFORMAÇÕES “NÃO GAAP”

Definimos Fluxo de caixa livre como Fluxo de caixa operacional menos Adições ao imobilizado, Adições ao intangível, Investimentos financeiros e Outros ativos. O Fluxo de caixa livre não é uma medida contábil no IFRS. Ele é apresentado porque é utilizado internamente como uma medida para avaliar certos aspectos do nosso negócio. A Companhia também acredita que alguns investidores o acham uma ferramenta útil para medir a posição de caixa da Embraer. O Fluxo de caixa livre não deve ser considerado como uma medida de liquidez da Companhia ou como uma medida de seu Fluxo de caixa como reportado em IFRS. Além disso, o Fluxo de caixa livre não deve ser interpretado como uma medida do Fluxo de caixa residual disponível para a Companhia para gastos discricionários, uma vez que a Companhia pode ter exigências obrigatórias de serviço da dívida ou outras despesas não discricionárias que não são deduzidas desta medida. Outras empresas do setor podem calcular o Fluxo de caixa livre de maneira diferente da Embraer para fins de divulgação de resultados, limitando assim sua utilidade para comparar a Embraer com outras empresas do setor.

O EBITDA LTM representa o lucro antes de juros, impostos, depreciação e amortização acumulado ao longo dos últimos 12 meses. Não é uma medida financeira do desempenho financeiro da Companhia em IFRS. O EBIT conforme mencionado neste material de divulgação refere-se ao lucro antes de juros e impostos e, para fins de relatório, é o mesmo que o informado na Demonstração de Resultados como Lucro Operacional antes da Receita Financeira.

O EBIT e o EBITDA são apresentados porque são utilizados internamente como medidas para avaliar certos aspectos do negócio. A Empresa também acredita que alguns investidores os consideram ferramentas úteis para medir o desempenho financeiro de uma empresa. O EBIT e o EBITDA não devem ser considerados como alternativas para, isoladamente ou como substitutos da análise da condição financeira da Companhia ou dos resultados das operações, conforme divulgado no IFRS. Outras empresas do setor podem calcular o EBIT e o EBITDA de maneira diferente da Embraer para fins de divulgação de resultados, limitando a utilidade do EBIT e do EBITDA como medidas comparativas.

O EBIT ajustado e o EBITDA ajustado são medidas não-GAAP e ambos excluem o impacto de vários itens não recorrentes, conforme descrito nas tabelas abaixo.

O Lucro líquido ajustado é uma medida não-GAAP, calculada pela adição do Lucro líquido atribuído aos Acionistas da Embraer mais imposto de renda diferido e contribuição social do período, bem como pela remoção do impacto de itens não recorrentes. Além disso, para fins de cálculo dos benefícios (despesa) do Imposto de Renda da Embraer, a Companhia é obrigada a registrar impostos resultantes de ganhos ou perdas devido ao impacto das variações do Real sobre o Dólar norte-americano sobre ativos não monetários (principalmente Estoque, Intangível e Imobilizado). É importante observar que os impostos resultantes de ganhos ou perdas sobre ativos não monetários são considerados impostos diferidos e são contabilizados na demonstração consolidada do Fluxo de caixa da Companhia, sob imposto de renda e contribuição social diferidos.

DEMONSTRAÇÕES FINANCEIRAS

RELAÇÕES COM INVESTIDORES

Eduardo Couto, Christopher Thornsberry, Caio Pinez, Nádia Santos, Paulo Ferreira e Viviane Pinheiro.

Tel: (12) 3927 1000

investor.relations@embraer.com.br

ri.embraer.com.br

SOBRE A EMBRAER

Empresa global com sede no Brasil, a Embraer atua nos segmentos de Aviação Comercial, Aviação Executiva, Defesa & Segurança e Aviação Agrícola. A empresa projeta, desenvolve, fabrica e comercializa aeronaves e sistemas, além de fornecer suporte e serviços de pós-venda.

Desde que foi fundada, em 1969, a Embraer já entregou mais de 8 mil aeronaves. Em média, a cada 10 segundos uma aeronave fabricada pela Embraer decola de algum lugar do mundo, transportando anualmente mais de 145 milhões de passageiros.

A Embraer é líder na fabricação de jatos comerciais de até 150 assentos e a principal exportadora de bens de alto valor agregado do Brasil. A empresa mantém unidades industriais, escritórios, centros de serviço e de distribuição de peças, entre outras atividades, nas Américas, África, Ásia e Europa.

Para mais informações, visite o site www.embraer.com.br

Este documento pode conter projeções futuras, declarações e estimativas a respeito de circunstâncias ou eventos ainda não ocorridos, incluindo, porém não limitado às declarações de guidance. Estas projeções futuras e estimativas têm embasamento, em grande parte, nas atuais expectativas, projeções sobre eventos futuros e tendências financeiras e industriais que afetam os negócios da Embraer. Essas estimativas estão sujeitas a riscos, incertezas e suposições que incluem, dentre outras: condições gerais econômicas, políticas e comerciais, tanto no Brasil quanto nos mercados onde a Embraer atua; expectativas e estimativas da direção relacionadas ao desempenho financeiro futuro; planos e objetivos da direção; planos e programas de financiamento e efeitos da competição; tendências para o setor e oportunidades de crescimento; inflação e volatilidade do câmbio; os planos de investimento da Empresa; eficiência operacional e sinergias da Embraer e sua capacidade de desenvolver e entregar produtos nas datas previamente acordadas; resultados de operações; estratégias de negócio; benefícios de novas tecnologias e regulamentações governamentais existentes e futuras. Para obter informações adicionais sobre fatores que possam influenciar os resultados diferentemente daqueles previstos pela Embraer, favor consultar os relatórios arquivados pela Embraer na U.S. Securities and Exchange Commission (SEC) e na Comissão de Valores Mobiliários (CVM) em particular os fatores discutidos nos capítulos Forward Looking Statements e Risk Factors no Relatório Anual – Form 20F da Embraer. Palavras como “acredita”, “pode”, “poderá”, “estima”, “continua”, “antecipa”, “pretende”, “espera” e termos similares têm por objetivo identificar expectativas. A Embraer não se sente obrigada a publicar atualizações nem a revisar quaisquer estimativas em decorrência de novas informações, eventos futuros ou quaisquer outros acontecimentos. Em vista dos riscos e incertezas inerentes, tais estimativas, eventos e previsões sobre o futuro podem não ocorrer. Os resultados reais e a performance da Embraer podem diferir substancialmente daqueles publicados anteriormente como expectativas da Embraer.

DIVULGAÇÃO: Embraer

Antes que o primeiro “analista de mercado” venha mugir, o mercado de aviação é sezonal, depende do fluxo de encomendas e do pagamento das comprar, é normal que se dê prejuízo em um ano e lucro no outro, ainda mais em períodos de investimento.

O fato é que as entregas caíram bastante com relação aos trimestres anteriores.

E também parecer não haver uma carteira de pedidos muito grande.

Aguardemos.

A Embraer havia adiantado desde o ano passado que as entregas esse ano iam ter uma queda, Xings. Por conta da entrada em produção da família E2. Mas pra sua infelicidade nos próximos anos as vendas do E2 vão começar a pipocar Xings. E ano que vem voa o E175 E2. Ao contrário dos seus amados canadenses da Bombardier a Embraer vai muito bem obrigado meu caro Xings.

Diminua as entregas o quanto quiser, mas o fato concreto é que a família E2 só tem 132 encomendas firmes.

Não se esqueça que existe mais de 600 cartas de intenção que a Embraer trabalha pra que ocorra pedidos firmes rs! Já tem E2 operando na Noruega nos próximos meses será entregue os da Air Astana do Cazaquistão e da Fuzhou airlines da China.

Fato é que a Embraer tem operado com margem de 5% aa em média.

A Embraer , queiram ou não, está bombando, tudo sob controle, isto se chama ” administração “e espero que ela continue como está , sem as mãos da Boeing ou que se melhore esta junção carac@ !!!

Bombando??? Não é isso que os números dizem.

Não está mal, na UTI ou coisa do gênero, mas digamos que seu estado requer atenção.

Você me entendeu, só quis dizer que não está na UTI pedindo a Deus pela sua aquisição por outra empresa !!!!

Mas a associação se faz necessária. Sob risco da Saúde do paciente piorar rapidamente. Ė um remédio amargo, porém necessário.

É meu amigão os números apresentados pela Embraer em Farnborough deixa claro que ela consegue muito bem sobreviver sozinha sem a necessidade desse acordo Carac@

Henrique…. A é…. Que números? Vc acha que eram encomendas firmes? Quantas foram confirmadas? E mesmo se confirmadas… Garantem o que?

Qual o plano de produção dos EJets considerando estar encomendas? Qual o ritmo de entregar que elas garantem?

Eu posso dizer… Não garantem muita coisa não. A parceria não olha para o ano que vem, ou o próximo… Olha para muito além disso. Consegue perceber isso?

Foram cerca de 300 aviões. Pedidos firmes da Wataniya do Kuwait e recentemente da Helvetic. Ela trabalha na conversão das LOIs para pedidos firmes das 200 unidades do E175 que podem ser convertidas pro E175 E2. Fora isso, a Embraer tem mais de 600 LOIs para serem convertidas em pedidos firmes com diversos clientes ao redor do mundo…o A220 só consegue ser vendido a base de grandes descontos, o famoso subsídio. Não sei o porquê dos executivos da Embraer cagar de medo disso rsrs só pra lembrar que o Brasil já está movendo uma ação contra o governo canadense/Bombardier por… Read more »

Qual a margem de retorno nas negociações?

Se a Airbus está dando um monte de subsídios, as companhias irão optar por qual aeronave?

O socorro do governo de Quebec à Bombardier vai dar em nada. O subsídio foi convertido em ações.

Henrique… Nota-se que você não é do meio. Em primeiro lugar LOI é LOI… NÃO é encomenda. Existe um caminho a trilhar até ser firme, quando isso ocorre. Depois existe uma coisa que se chama qualidade da carteira… Digamos que é preciso analisar não só quantidade, mas também a qualidade das encomendas. Além disso… O backlog tomou um tombo (previsto) de 5 bi USD … Entre cancelamentos e encomendas condicionais. Isso sem contar os cancelamentos do trimestre anterior. Temos um excelente produto, mas o mercado não está bom. Nosso concorrente, agora Airbus, endureceu todas as campanhas de vendas… E já… Read more »

Henrique… vai conhecer um pouco melhor o mercado… depois a gente conversa. Pois seu post é de uma pessoa de 15 anos.

Quando acaba os argumentos é sempre assim.

“galvão”, “diga lá, Tino!”, “Sentiu”

Os argumentos estão no post anterior… Não ė culpa minha se o post fica predo e demorar a sair.

Vai lá ler…

Como se não bastasse o prejuízo financeiro surgi uma imagem como essa onde a aeronave arrasta a cauda na pista de pouso! Agora não venham com a história de que foi um teste sobre a resistência da pintura com atrito!

Tá com cara de barbeiragem mesmo!

Hahahahaha. Deste post eu tenho que rir.

Nery…. Só rindo mesmo. Santa ignorância!!! Se não sabe, pergunta. A gente explica…

Cel, como chama aquele curso que o caçador faz para aprender a ser líder de esquadrilha, organizar missões e etc? Eu estou organizando um curso de CAP com a galera do simulador e esqueci o nome em português e em inglês desse curso.

O curso de Líder de Esquadrilha é uma coisa. É elevação operacional. Depois, como Capitão, e Líder de Esquadrão, ele está apto a realizar o curso de Mission Commander, para liderar missões de pacote (Composite Air Operations – COMAO). Esquadrilha são 4 aviões, Esquadrão são duas ou mais esquadrilhas, pacote são mais de 30 aeronaves, de todos os tipos.

Obrigado, era esse Mission Commander que eu estava tentando lembrar! Obrigado pelas demais explicações também, está tudo anotado aqui.

Fica nervoso não coronel!

Fiquei não. Piada é pra rir.

Tu só pode estar fazendo uma piada, não é mesmo? Eu só posso ler isso e entender como uma piada! Caso contrário, é porque vc não sabe ler ou não leu o post sobre o VMU do 195 E2 e tb não assistiu o vídeo que tem no final daquele post….

Só pra descontrair mesmo pessoal relaxa!

A Embraer é nossa!!!

Rsrsrsr

VMU que nada!

Esse deve ser daqueles que acredita que os americanos não foram à lua, que não houve o holocausto, e que a terra é plana…rsrs.

Desculpem, mas não deu para resistir… Deixa quieto que é melhor.

Só pode ser Troll…

Po^ Pinto pega leve! Descontraia

Lembro da Vale do Rio doce.

Vendida por 1/5 do valor de seus bens

Tendo prejuízos quase que de propósito e no primeiro ano como Vale passou a ter lucro.

Para a minha visão tem gente afundando os resultados para justificar a venda da Embraer.

Como fizeram com a Vale.

Abraço

Em balanços auditados? Conta outra Juvenal!!!

Ou então você deve acreditar a quem matou Kennedy foram os marcianos, como vingança por Roswell.

Pode-se dizer que os prejuízos da Vale quando estatal eram de propósito, porque é preciso esforço para administrar tão mal. Exemplo, contado para mim por um orgulhoso ex-engenheiro da Vale: a empresa comprava aqueles mega-caminhões, coisa de milhão de dólares, usava por um ano e descartava, estivesse funcionando bem ou não. Incidentalmente, este engenheiro, quando se aposentou da Vale, tentou trabalhar na iniciativa privada (foi onde o conheci): não durou seis meses, por quê era um completo incompetente, que se queixava que seus superiores limitavam seu orçamento. Na cabeça dele, cada departamento deveria ter autonomia para gastar quanto quisesse, como… Read more »